融券回補簡介

簡單來說,融券回補就是買股票還給券商。

當投資人預期股票下跌,但手上沒有股票時,可以先向證券商「借股票來賣」,這就是「融券」。

有借當然就有還,融券回補指的便是將先前賣出的股票買回來還證券商。

為何融券會強制回補?

融券強制回補的概念

融券交易涉及投資者從證券商處借入股票進行賣出。這種交易方式的關鍵在於,借入的股票實際上不屬於投資者,因此在公司法律意義上,融券操作者並不被視為公司股東。

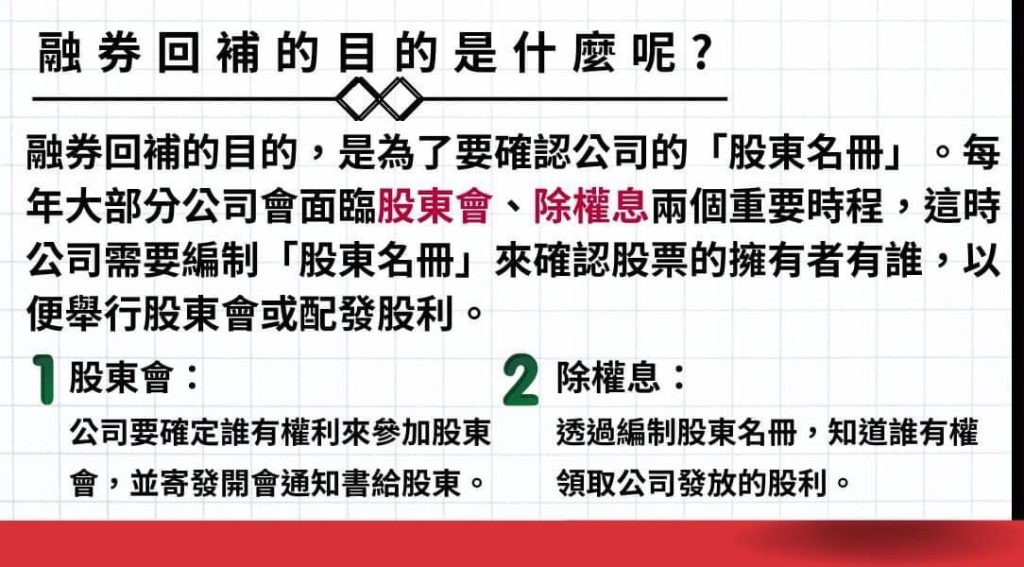

融券回補目的是什麼?

融券回補的過程

融券回補過程中,投資者需在市場上購買相同數量的股票,以還清向證券商借入的股票。這個過程可能會對股票的市場價格產生影響,特別是當大量融券需要在短時間內回補時。在這種情況下,因為市場上的買盤增加,股票的需求暫時上升,可能導致股價短期內上漲。

這種現象有時被稱為「融券回補行情」,是投資者在研究股市趨勢時不可忽視的因素。然而,這種價格上漲通常是暫時的,一旦融券回補完成,市場價格可能會再次調整。

股票軋空是什麼?

談到融券回補行情當然就要順便談到軋空。

股票軋空是指在股票市場上,大量持有空頭(賣空)位置的投資者被迫進行融券回補,導致股價快速上升的現象。這通常發生在當股票價格反轉上漲,導致賣空者虧損加劇,迫使他們買回股票以平倉,從而推高股價。

如何避免軋空?

1.審慎選擇賣空標的:選擇賣空股票時,避免選擇那些基本面良好、市場情緒正面的股票。

2.設定停損點:在賣空時設定明確的停損點,一旦股價達到該點,立即平倉,避免進一步的虧損。

3.持續監控市場動態:定期檢視市場趨勢和相關新聞,以判斷是否有軋空的風險。

4.注意券資比:券資比是衡量市場賣空壓力的一個指標,即融券餘額與融資餘額的比例。高券資比可能表明市場上有較高的賣空壓力,這可能導致股價波動或軋空。

備註:券資比 = 融券餘額 / 融資餘額 X 100%

融券回補日與最後回補日

融券回補日

指投資者需要開始買入股票以還給券商的日期。

通常,每年至少會有兩次融券強制回補的情況,這通常發生在股東大會和除權息日之前。此外,公司進行現金增資時也會要求進行融券強制回補。如果投資者沒有在最後回補日(包括當天)之前完成回補,就會被視為信用違約。這種情況下,證券商會在下一個交易日以市場價格強制買回股票。

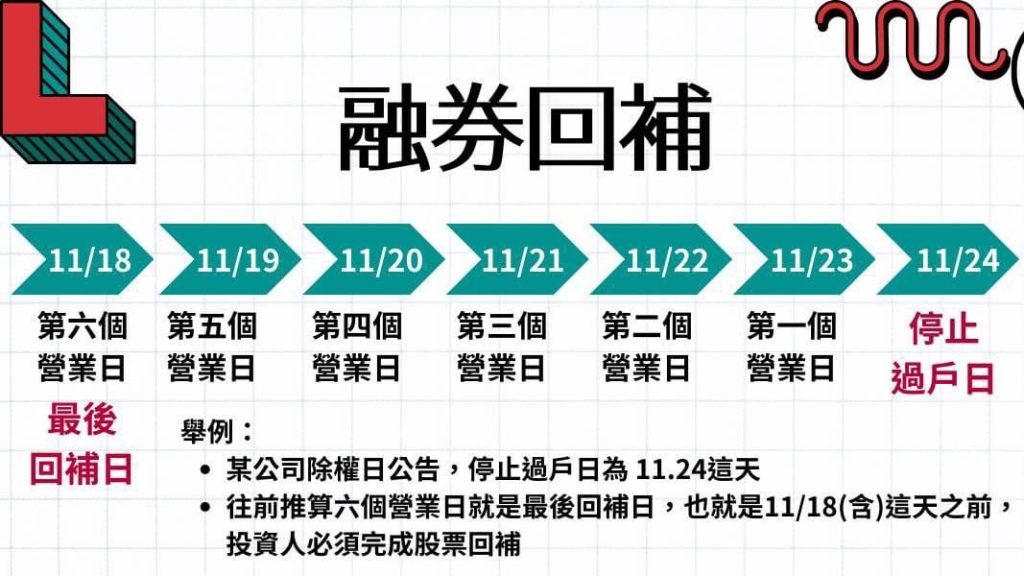

最後回補日時間?

指投資者最後期限必須買回股票以平倉的日期。

根據相關規定,投資者融券的最後回補日定為停止過戶日前六個交易日,必須在此期限內完成回補。停止過戶日通常在下列三種情況前出現:

每年的 5 至 6 月間是股東會的高峰期。融券回補通常最遲在股東會前兩個月進行,因此從 3 月開始,公司會逐步公告股東會前的停止過戶日期,而融券回補的最後期限即是在這個日子前的六個交易日。

每年 7 至 8 月是除權息的旺季,股東會上通常會提前公告除權息的日期。如果當天沒有公告,相關資訊也可從證交所獲得。融券的最後回補日則設在停止過戶日前六個交易日,即除權息日前四個交易日。

為保護原股東的權益,會要求融券投資者在停止過戶日前六個交易日內完成股票的強制回補。