雖然債券期貨對台灣期貨交易者來說相對冷門但其實在國際上交易量是十分龐大的,實戰上債券期貨交易量不遜色於指數型期貨,而且非常深受大型機構的喜愛,常常登上最擁擠交易商品排行榜,目前債券市場的投資人主要是債券自營商,包含綜合證券商、銀行、票券金融公司、證券金融公司、信託投資公司、中華郵政公司等,其中又以綜合證券商與票券金融公司為債券交易主要的市場莊家(market-maker),其對市場成交量貢獻與流動性創造最多。另一類投資人為機構法人(如壽產險公司)與債券投資信託基金,至於一般個人投資者的比重極微小。在上述這些投資人中,除債券自營商及機構法人多同時承作買賣斷與附條件交易、債券投資信託基金對公司債之投資比重較多外,其餘多以附條件交易為主要參與買賣的方式,如果還沒有期貨基礎的朋友看這篇期貨入門文章

一張圖看懂微型十年殖利率保證金+交易時間

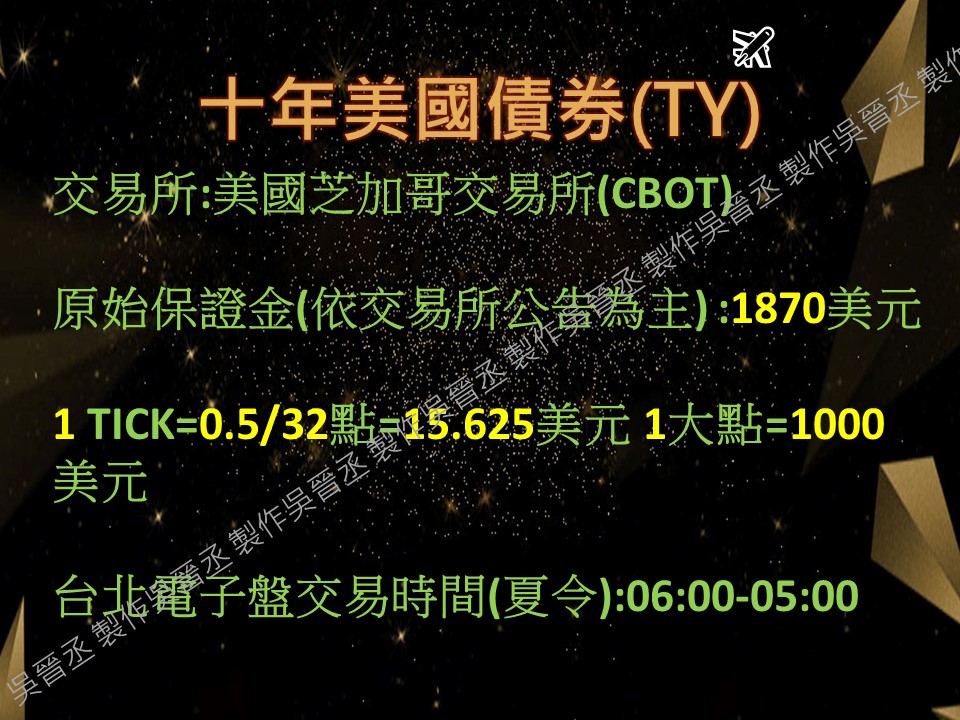

一張圖看懂十年債期貨保證金+交易時間

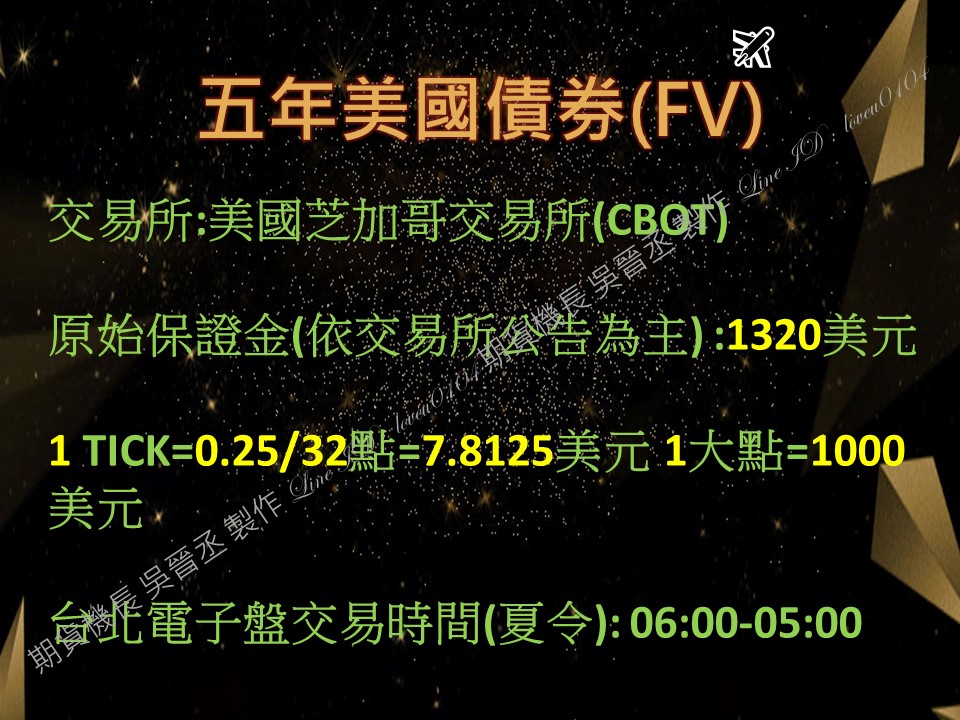

一張圖看懂5年債期貨保證金+交易時間

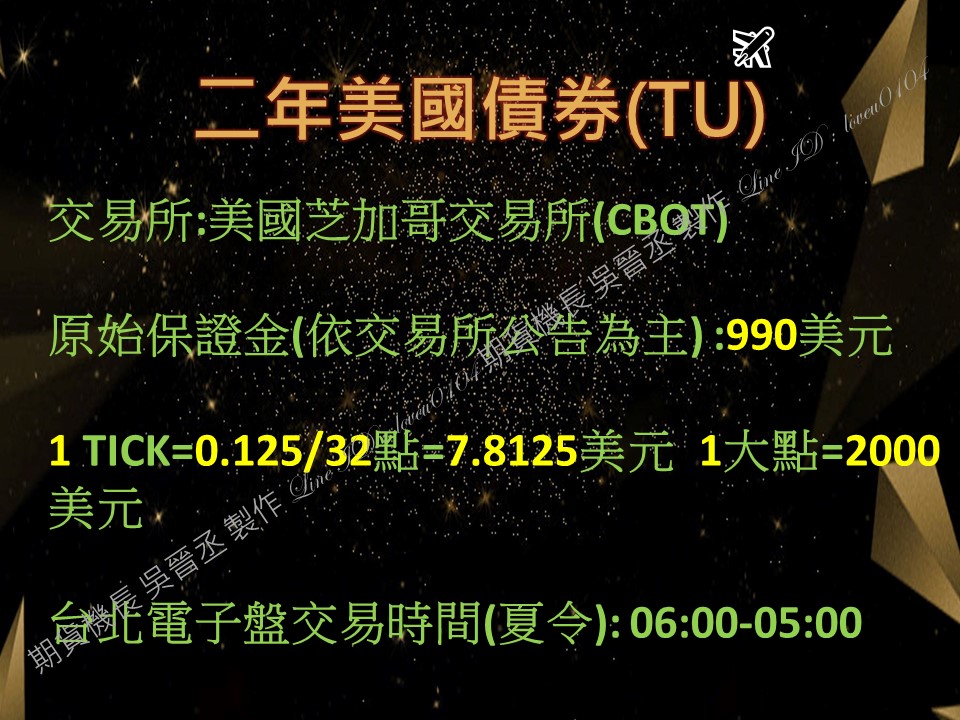

一張圖看懂2年債期貨保證金+交易時間

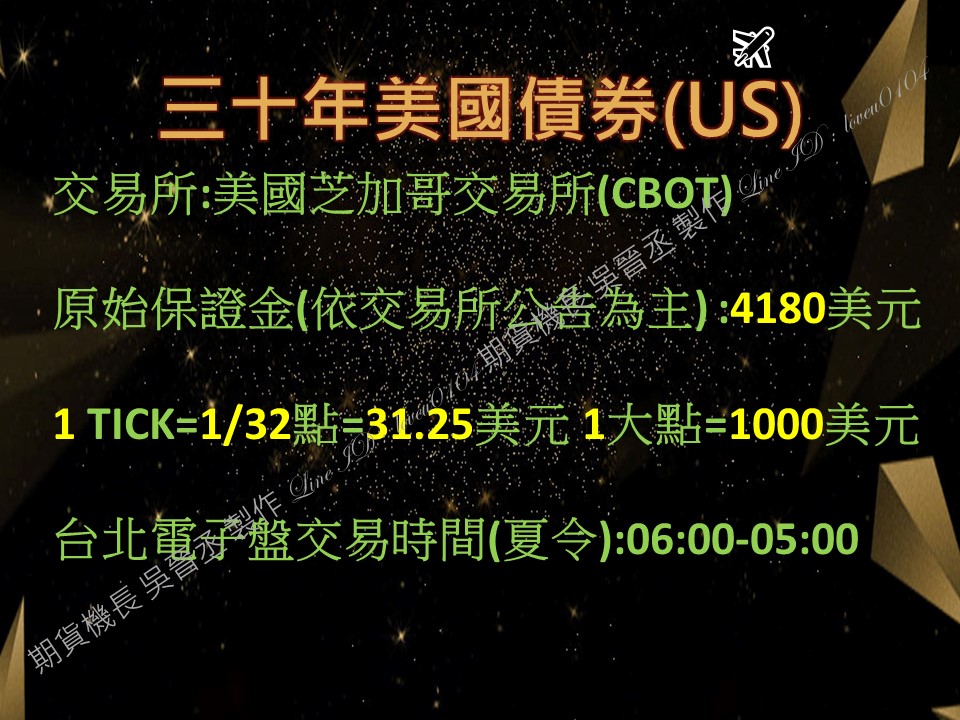

一張圖看懂30年債期貨保證金+交易時間

冬令時間延後一小時

PS:特別注意保證金不是固定不變的投資人交易前請自行確認最新公告的保證金

沒有外幣存摺怎麼辦?可以用台幣入金交易嗎?

台灣的期貨商大多數都是可以用台幣入金交易海外期貨的服務,沒有外匯存摺也不是什麼大問題

交易海外期貨的手續費還有交易稅怎麼算?

海外期貨只有手續費沒有交易稅,至於如何選擇期貨商跟營業員之前筆者有寫過期貨入門文章可以去看看

美國債券是什麼?

美國長期國債與中短期國債代表美國政府的借款。 債券持有人為債權人,而不是股本持有人或股東。美國政府同意在到期時償還債券面值或本金或票面金額,再加上以半年間隔為計的票面利息 。美國國債經常被視為“無風險”的投資, 因為持有此債券等於借錢給“十足信用” 的美國政府。債券買方可以持有長期國債或中期國債,直至面值到期為止;或者到期前在市場上賣出。在後一種情況中,投資者收回長期國債或中期國債的市場價值,這可能高於或低於其票面價值,這取決於當時的收益率。在此期間,投資者每六個月收到半年度票息支付。

何謂票面利率?何謂殖利率?

債券發行時發行條件上載明的利率,或債券持有人可以從債券發行機構領到的利率,就是「票面利率」。而殖利率是債券投資人從買進債券後,一直持有到債券的到期日為止,這段期間的實質投資報酬率,故殖利率又稱「到期殖利率」(YTM,Yield to Maturity)。

債券價格與殖利率是否存有關連性?

債券價格與殖利率存有反向關連的關係。殖利率上揚則債券價格下跌;當殖利率下跌,則債券價格上漲。

殖利率倒掛現象結束,代表經濟不會再衰退?一個村莊商人案例看懂背後意涵

參考自~Lynn寫點科普,觀點筆記 2019.11.28

今年3月,美國公債殖利率出現「倒掛」現象,10年期公債殖利率低於3個月期的公債殖利率,是2007年以來首見,引發外界討論經濟是否即將邁向衰退的討論。

雖然,在10月中後,殖利率倒掛現象已經結束,但,正當市場憂慮氛圍緩解之時,《經濟學人》卻仍撰文示警表示,伴隨著這樣的「衰退假警報」,接下來市場恐怕才要面對真正的衰退來襲。

究竟,「殖利率倒掛」的出現,是否就代表經濟衰退的前兆,又或者真的只是「假警報」,以下用一個村莊的舉例說明為你解答,到底殖利率倒掛是什麼?一般人又該如何解讀這個現象。

「美債殖利率倒掛,讓美國股市被血洗。」

「殖利率倒掛,全球經濟衰退要來了嗎?」

「從1977年以來,美國出現6次美債殖利率倒掛,其中5次準確預測經濟大衰退。」

今年我們總能在許多的財經網站看到「美債殖利率倒掛」這個名詞,當倒掛現象發生後,美國股市通常會相應下跌,隔天報導會跟著出現「投資人恐慌」、「市場焦慮賣壓」之類的形容詞,但到底為何美債殖利率倒掛會讓股市下跌,甚至是被視為是崩盤的前兆?

什麼是美債殖利率倒掛?

美國政府所發行的公債,簡稱為「美債」,是用來為美國政府籌措資金或調整利率的財政工具,依據債務到期日分成許多不同的年期,意思是政府在多少年後會還投資人錢,比較常見的有 2 年、 5 年到 30 年,年期較短被歸類為「短期債券」,反之則稱為「長期債券」。

「美債殖利率倒掛」簡單說就是「長期債券殖利率」下跌到低於「短期債券殖利率」的情況,上一次發生的情形是十年期美國債券殖利率低於兩年期債券的狀況。

正常來說,長期債券的殖利率會高於短期債券。

為什麼呢?一般來說,如果你把錢借給政府,它要求你十年後才返還,跟兩年後就可以拿回這筆錢,你一定會要求十年期的利率高於兩年期,因為錢被鎖的比較久,對你而言不划算,要提高利率才行,但現在市場卻發生反轉的情況:十年期的利率竟然低於兩年期。

這項例外的反轉情況是:假設你預期市場會衰退很長一段時間,你會願意拿低一點的利率換取避險,而且盡量選長年期的債券,好讓你度過漫漫景氣寒冬,如果市場所有人都真的很恐慌,害怕到瘋狂買入十年期債券來避險,當大量市場資金湧入長年期的美國債券避險,會導致長期債券價格暴漲。

然而債券是固定利息,所以如果用比較高的價格買到債券,但拿到的利息是固定的,債券殖利率就會下跌,一旦十年期債券殖利率跌到低於兩年期的情況,就稱為「殖利率倒掛」,說明市場的有錢人很恐慌,紛紛把錢都移到長期債券規避市場風險,那代表情況真的嚴重了。

從 1977 年來,這項指標六次出現,其中五次準確預測美國經濟衰退,命中率高達 83% ,現在出現倒掛通常會引發股票市場下跌,但隨著全球低利率環境改變了債市結構,很多時候殖利率倒掛只能說明市場情緒,不代表會真的大衰退喔!

以村莊商人的故事解釋美國債券

上述的說明你都看懂了嗎?如果還沒看懂,還有更詳細的解釋,財經術語常常讓一般大眾霧裡看花,美國債券市場是一個極為複雜卻又重要的市場,以下我們用另一個較簡單的方式來解釋美國債券,請注意這邊是盡量以易懂的方式說明,不是嚴謹的學術理論,如果希望更全面了解,建議參閱專業的金融理論教科書。

首先試著想像我們生活在一座叫作「小美」的村莊內,村內有個正直的商人在經營龐大的事業,他平時借錢一定都會歸還,所以村民都很信任他,也願意借錢給他。

這位商人實力堅強絕不可能會倒閉,他的名字是「美國政府」,他的每一筆借款都會簽下借據,讓村民持有作為證據,這張借據就是「美國債券」。

某天這位商人照慣例向同一位村民借款,為了因應生意週轉需要,他希望向村民借 200 美元,但是要拆成兩筆各 100 美元,分別借 2 年跟 10 年來支付他的營運開支。

村民此時就說:「借你錢沒問題,但 10 年那筆借款期限太長了,會讓我的錢被卡住很久,我必須向你收取比較高的借款利率,這兩筆借款的利率不可以一樣,那對我太不划算了。」

於是村民拿到了兩張借據,商人則會依據借據上記載的利率支付他對應的固定利息:1 年那筆可以拿到 10% 的年利率, 10 年則談到了 15% 的年利率,這兩個利率稱為「票面利率」。

跟我們生活中存在銀行裡的定期存款一樣,當存款長度越久,我們的資金會被鎖住更久,為了彌補這項缺點,銀行給我們的利率也會越高,到了這邊,我們已經可以理解長期債券的利率會高於短期債券。

村民急需用錢,怎麼辦?

對那位村民而言,只要持有那張票面利率10%的借據,一年後可以領到10元的利息,另一張 15%則有15元的利息,但如果該位村民急需用錢,比如說家中有人生病急需醫藥費,等不到 2年後或10年後商人還錢,為了應急,他可以把這張借據到村內的交易市場中賣給別人,這個市場就是「美國債券市場」,是村內提供村民交易借據的地方。

債券市場的其他人看到這張借據(債券)竟然有10%跟15%利率!還是來自那位知名的商人,還款機率是100% ,眾人競相出價想要買下這張借據,假設有人以200元的價格買下10年期那張借據,那麼對得標買家而言,這張債券一年後仍然只能領到10元的固定利息,對應的利率應該為5% 。

此時這個5%會被寫在成交紀錄上,該利率則稱為「殖利率」,是透過市場交易得出來的利率,能反映當前市場對於合理利率的共識。

好了,現在我們知道債券發行時,借據上記載的利率被稱為「票面利率」,借款人後續都會拿到固定的票面利息,然而當它拿去市場上交易,由於成交價格不同,但利息是固定的,接著就會產生另一個「殖利率」,代表債券的真實市場利率。

村中發生危機,產生殖利率倒掛

但是好景不常,村莊悄悄發生了危機,村民感覺到經濟情況惡化,開始節省消費,但之前攤販對於前景太過樂觀,他們借了很多錢開分店、顧員工,現在少了許多客人,攤販們只能苦撐。

就像是美國股市高點時,每家企業都在借錢擴張,但現在每一家攤販都還不出錢來,經濟情況很差,借款人更拿不回借出的款項── 村莊的經濟危機即將引爆。

經濟危機發生時,大家都只想要那位商人的借據,因為他不會倒閉,大家都預期這個蕭條會維持很長一段時間,大眾為了躲避危機,拚命跑進債券市場用高價標下長年期的借據,因為可以提供較長的避險時間,導致長年期的借據價格上漲,反而短年期的借據乏人問津。

當長年期債券的價格上漲,實際領到的卻是固定利息,此時殖利率便會下跌,使得長期債券殖利率低於短期債券,發生「殖利率倒掛」的現象— 照理說長期債券殖利率要高於短期債券,此時卻相反,代表大家都在搶買長年期債券,準備度過漫長的景氣衰退。

希望看到這邊你有成功理解美國債券的基本概念,美國債券市場是全球經濟的有效指標,它能充分反應市場利率並提供良好的資金停泊功能,但不代表它能夠預測市場。至於為什麼美債市場普遍被認為是重要指標,因為有一點很重要:它難以被人為操控,能反應市場的真實情緒。

全球超低利率環境扭曲殖利率倒掛指標

在現今普遍低利率的市場中,特別是歐洲甚至實施負利率,央行跟保險公司資金找不到適合的長期收益產品,只好全都拿來買長期美債,所以龐大的國際資金長期湧入美國債市,把能買的美國債券都搶購一空,進而推高價格,使得長天期公債的殖利率隨之降低,殖利率曲線因而呈現平坦化,代表不管短期或長期的公債殖利率都差不多低。

當不同年期債券的殖利率差異越來越小,倒掛現象已經不再是衰退的前兆跟指標,債市結構因為低利率環境被大幅改變,只要市場波動稍微大一點就很容易出現殖利率倒掛,完全無法用來預測真正的經濟衰退,我們可以斷定倒掛指標的效用已經被扭曲,不如過去數十年有效。

下次如果再看到市場出現殖利率倒掛,不必隨著媒體散播恐懼而擔心立即崩盤,應該搭配更多數據觀察,而不是仰賴單一市場情緒進行判斷。

舉例來說, 2019年3月及8月都曾發生過殖利率倒掛的事件,雖然都有導致股市大跌,但隔幾天就漲回來了,甚至不斷突破新高,如果因為倒掛而恐慌出場,就錯過了後續驚人的漲幅報酬— 全球市場結構已經大幅改變,殖利率倒掛與實質的經濟衰退關係不大,更多的僅僅是反應市場情緒。

From商周~ https://www.businessweekly.com.tw/business/blog/3000841

最後筆者整理美國利率期貨的一些特點以及操作上的判斷技巧

美國利率期貨的一些特點

1.每日來回震盪幅度不小且頻率不低,成交量巨大

2.有時短長期利率會有飄離常規的狀況,組合策略(發散或收斂)

3.買賣雙向操作

影響美國利率期貨趨勢要素 (短線靠技術面)

1.利率

利率是最直接影響債券價格的因素,當利率上漲時,債券價格下跌;利率下跌時,債券價格上漲。而利率的走向取決於整體的經濟因素,如通貨膨脹率、貨幣供給成長率、經濟成長率、央行政策等。因此對未來利率水平的預期會影響到債券的價格,若是預期利率變動幅度將加大,則價格的變化也可預期加劇。

2.股市

股市與債市中期來看具有資金排擠的效應,當股市不佳時,債券就成了資金的避風港,如果又再搭配強勢美元條件下,這種現象更為明顯。

3.政策

政府赤字、舉債幅度、政策預算等都會影響到政府發行公債的幅度。一般而言,3年期、10年期中期債券及30年期長期債券,分別在每年的二月、五月、八月及十一月第一個星期的星期二、三、四分別拍賣,這些拍賣稱為季度拍賣。而每季公債的拍賣結果若是成功,則會帶動公債的市場價格上揚,反之若是拍賣不熱烈,則對公債價格不利。

債券期貨進階知識學習

債券期貨為利率期貨之一,屬於固定收益債券的期貨契約。固定收益債券的擁有者可以定期向發行者收取固定利息,到期時收回本金。這些債券因為期間的不同,可區分為一年以下的短期利率,即貨幣市場工具;與一年以上的長期利率,即資本市場工具。固定收益債券依發行者的不同,可分成政府發行的公債,民間發行的公司債及金融債券等。一般來說政府發行的債券信用較好,流通較廣,數量也較大。

拿美國舉例,政府發行的公債有聯邦政府發行的一年以下國庫券(T-Bills),一年以上十年以下的國庫票(T-Notes),及十年以上的國庫債(T-Bond )。

固定收益債券有二項主要風險:利率風險及違約風險。利率風險又稱再投資風險,即債券持有期間因為利率的變化,而使得債券價格產生變動。違約風險則是發行者因財務方面的困難,使得利息或本金的支付發生問題。一般而言風險越高的債券為了吸引投資人,常提供較高的報酬率。至於美國政府被視為債信最好,不大可能違約,因此在既定的到期日下,美國政府債券的利率很低。

民間則有債信平等公司如S&P或Moody來對流通的債券作出評等,債信等級較高的公司,常可支付較低的利率。 雖然違約風險有時很重要,不過利率風險往往是持有固定債券的人最關心的變化。固定收益債券的價格和殖利率成反向關係,以折扣債券來說,在到期日前並不發放任何債息,但持有者可在到期日時獲得債券的面額。

以上就是債券的專題介紹,大家有任何想法也可以來跟筆者交流,歡迎各方建議指教